日本の年初来の株高の背景

まずは、2024年に入ってからの日本株高騰の背景についておさえておきましょう。2024年から始まった新NISAの好影響や海外投資家の動き、円安や企業業績の好調さなどが背景にあります。

2024年から始まった新NISAの影響

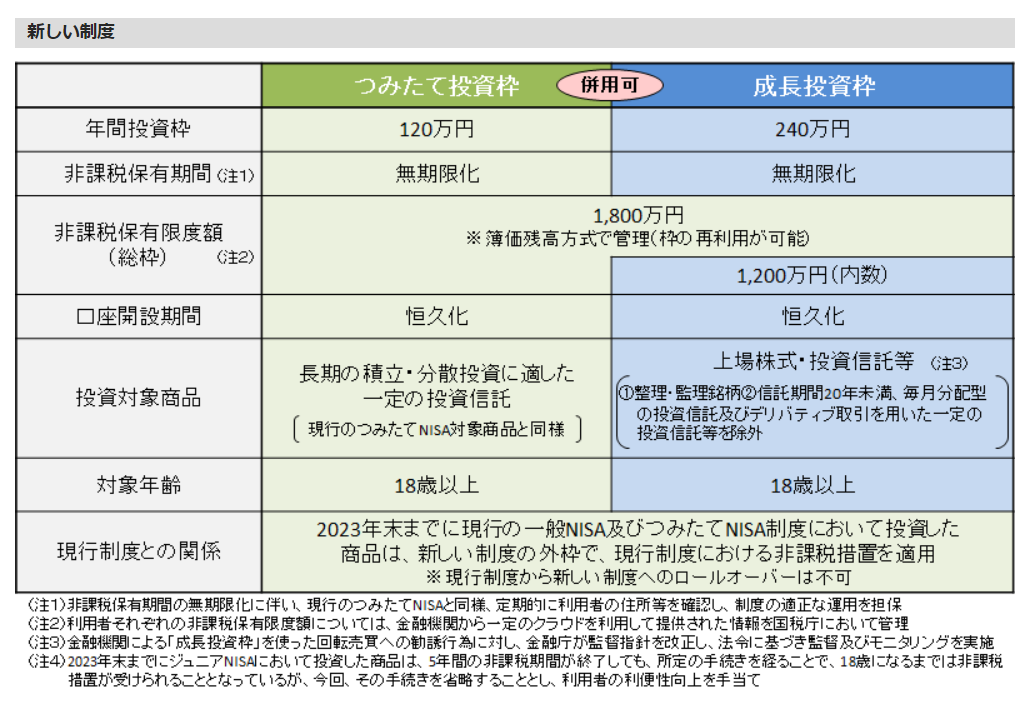

株高の背景のひとつ目には2024年から始まった新NISAがあります。新NISAは有価証券投資から得られる収益に対して本来発生する税金が非課税となる制度です。

引用:新しいNISA|金融庁 (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

2023年以前にもNISAの制度はありましたが、新NISAではつみたて投資枠と成長投資枠合わせて一人あたり年間360万円、合計で1,800万円に対する収益が非課税となります。本来、投資収益には20.315%の税金がかかることを踏まえると、効率よく資産を増やすうえで有効な制度です。

同制度により、今後日本の個人投資家の資産が金融市場に流れると期待されます。その一部は投資信託経由、もしくは直接個人が個別株を買うことにより、日本株の需要拡大にもつながるでしょう。

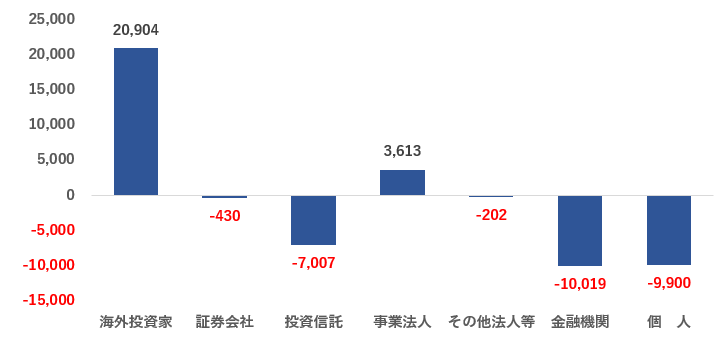

東証が公表する投資家別の売買動向を見てみると、現時点では個人投資家の売買は売り越しになっており、実需の取引が直接株価上昇に寄与しているとは限りません。

しかし、新NISAは今後少なくとも5年間にかけて需要を押し上げる要因となると期待されるため、個人以外の投資家も日本の市場に期待を寄せる形で積極的に株を買っています。特に足元最も大きく寄与しているのは、次に紹介する海外投資家です。

海外投資家による買い需要

足元の売買動向を見ると、海外投資家が日本株を積極的に買い付けています。他の多くの主体は足元売り優勢なのですが、海外投資家が買い優勢であるため、日本の株価の押し上げ要因となっていると考えられます。

1月の投資家別売買動向(単位:億円)

出所:「投資部門別売買状況|東京証券取引所」を基に筆者作成、「「RENOSY マガジン」より引用)

海外投資家が買いを強める理由は、複数あります。ひとつは先に紹介した新NISAによる長期的な需要拡大に対する期待です。そして、ふたつ目は米国の株価をはじめ先進国の市場は長期で右肩上がりだったなか、30年以上高値を更新していない日本の割安感に注目が集まったことがあります。

さらに、円安により外貨建で見ると日本人よりも割安に感じられること、日本企業の業績に対する期待感なども背景となっています。

円安や日本企業の業績期待

円安や日本企業の業績期待も、日本株の上昇要因として寄与しています。円安は海外投資家の投資を促進し、さらに輸出主体の企業の今後の業績拡大につながります。いずれも、日本株を押し上げる要因となります。

ドル円の為替相場で見ると、足元は1ドル=150円前後で推移しており、長期で見ると円安な水準といえます。

ドル円の為替推移

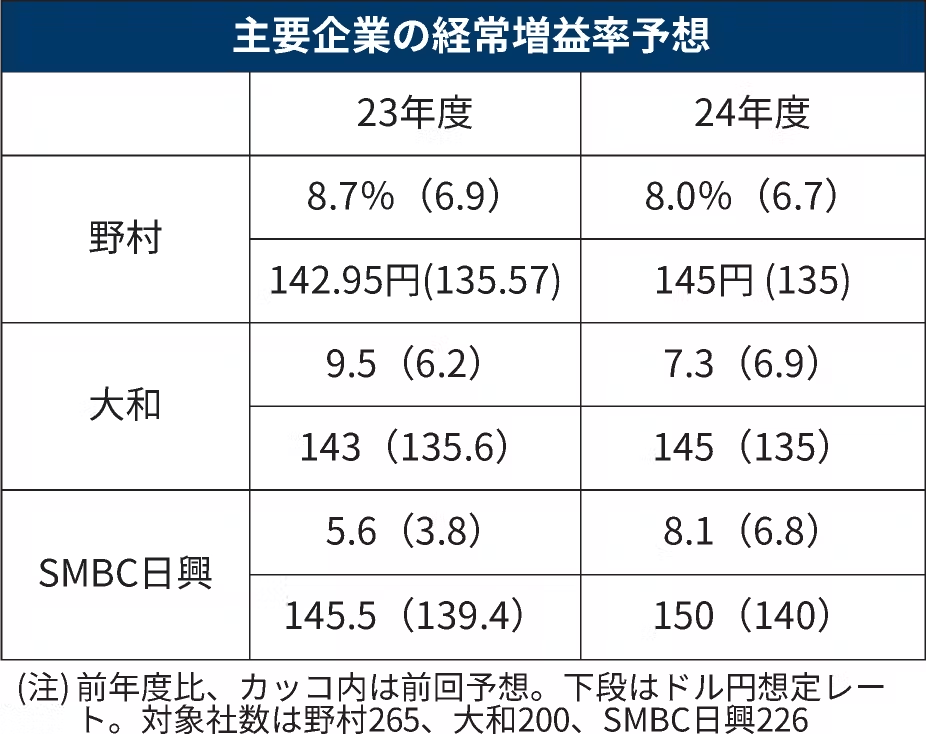

日本の企業業績については、足元楽観的な見方が多くなっています。日経新聞が2023年12月に集計した大手証券会社主要企業の経常利益予想でも、各社とも増益を見込んでいました。

円安が自動車をはじめとした輸出産業に追い風となるほか、在庫調整が進んだ「電機」業界、台湾など海外の需要拡大が期待される「電気機器」業界などがけん引役となると期待されています。

引用:「主要企業経常益、7.3〜8.1%増 証券3社の24年度予想」2023年12月18日|日本経済新聞 (画像=「RENOSY マガジン」より引用)

(画像=「RENOSY マガジン」より引用)

以上のように市場環境や経済環境も、日本株にとって追い風な状況となっているのです。

バブル相場と足元の高値更新の状況の違い

2024年2月末にバブル時の史上最高値を約34年ぶりに更新したことで、当時の状況と比較して「また暴落するのでは」と不安視する方は少なくありません。しかし、株価は近い水準でも状況は当時と大きく異なるため、現時点では当時と同じような形で暴落するリスクは限定的といえます。

バブル相場と足元の株高は、複数の点で異なります。違いを解説します。

バブル相場の原因と崩壊についておさらい

1989年末までに起こったバブル相場は、不動産価格の高騰と途中まで続いた企業業績の好調、その裏にあった金融緩和が合わさって起こったものです。

1980年代後半の日本では、不動産価格の高騰が顕著でした。足元の不動産価格の上昇とはスピードが大きく異なり、指数ベースでは1985年から1990年にかけて約4倍ほどに高騰しています。

不動産の資産価値が高騰すると、不動産を保有する企業の見かけ上の資産も拡大するため、企業のバランスシートの大きさで見た場合には、あたかも企業が大きくなったように見えます。緩和的な金融環境もあり、企業は積極的に資金調達や事業投資が可能に。これがさらに資産価値を高騰させ、バブルに拍車をかけたのです。

また、実は1980年代の後半までは業績も好調でした。企業収益が上向くとともに、人手不足が深刻化していました。従業員の給与の上昇も進んだと考えられます。これらの要因が合わさって企業の規模が拡大し、それに伴って日本の株価も高騰していったのです。

しかし、次第に資産価値の拡大ペースに対して、人々の消費や企業業績などの実体経済がついていけなくなり、経済に歪みが生じました。さらに、日本銀行が加熱した景気を抑えるために金融引き締めを行うと、企業は急激に資金繰りに苦慮することになりました。この影響が株式市場に現れたのが1989年末〜1990年にかけての「バブル崩壊」というわけです。

バブル相場と足元の株高の相違点

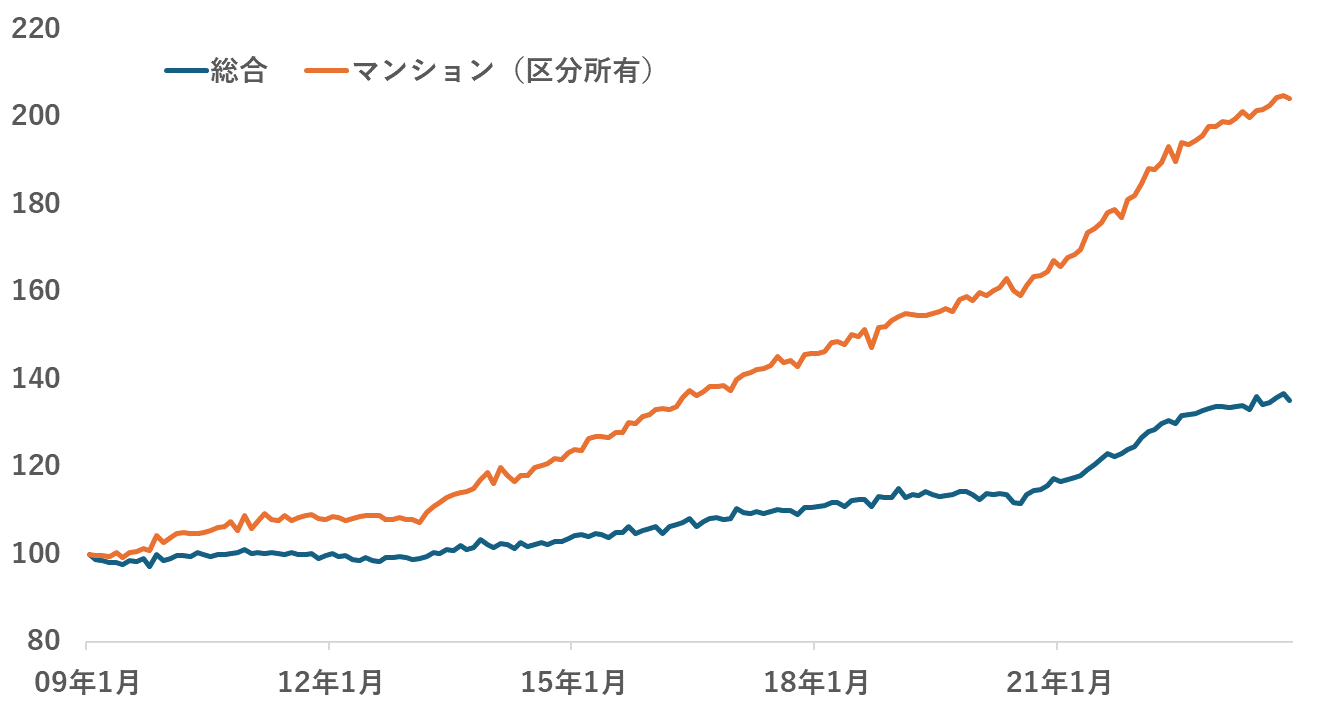

顕著なのは不動産価格の推移です。足元も確かに不動産価格は高騰してますが、比較的高騰が顕著な東京のマンションでも、2009年から足元の14年超で2倍程度。不動産の総合指数では+35%程度というところです。1980年代後半の高騰と比べると、いくぶん緩やかといえます。

不動産価格指数の推移(2009年1月の値=100として指数化)

出所:国土交通省のデータを基に筆者作成、「「RENOSY マガジン」より引用)

さらに、当時は今ほど融資のシステムやリスク管理が高度化されていなかったため、資産価格高騰が企業規模を拡大させ、それが資金調達上でみて優位に働く仕組みとなっていました。現代では、当時より厳格に倒産リスクや信用リスクを管理しているため、バランスシートが膨張したからといってすぐに資金調達がしやすくなるとは限りません。

また、株価の割高感についても大きく異なります。当時と足元のPERやPBRを比較すると次のとおりで、いずれも現代の方が割高感が小さいことがわかります。足元の株高は、当時よりも企業の価値を正当に反映した価格であるといえるでしょう。

日本株のPER・PBR比較

| 1989年12月 | 2024年1月 | |

|---|---|---|

| PER(P/E ratio) | 70.6倍 | 16.3倍 |

| PBR | 5.4倍 | 1.4倍 |

参照:「80年代バブルの高値に迫る日本株市場、脱デフレや企業改革に確信増す」2024年1月13日 |ブルームバーグ

※1989年12月は東証第一部の平均、2024年1月は東証プライム市場の平均

以上のような違いを踏まえると、今回の株高はバブル相場とは様相が異なるといえます。市場にリスクはつきものであるとはいえ、暴落が起こるリスクは1990年当時よりも低いと考えられます。

今後の日本株の市場見通し

バブル期と比べると割高感の小さい日本株市場は、史上最高値を更新したからといってただちに暴落する可能性は限定的といえます。一方で、円高や日銀の金融政策の変更、海外情勢の変化などが、日本の株式市場にマイナスの影響をもたらす可能性も否定できません。ここからは今後の日本株の市場の見通しについて考えてみましょう。

当面は大幅な下落を懸念しづらい環境

日本の経済環境や企業業績、新NISAによる長期的な影響等を考えると、当面は下値の余地は限定的であると考えられます。日本の企業は足元業績が堅調です。2022年ごろから過去の日本と比べるとインフレ率が高水準となるなか、賃上げで人々の所得が追随してくれば、持続的なインフレと経済成長が期待できます。

新NISAの影響について、足元は期待が先行している形です。しかし、この制度は使い切るまで少なくとも5年間かかるものであるため、実需への影響はこれからも当面期待できます。先ほど紹介したように足元の株価水準における割高感も小さいなかで、基本的には短期的な大幅な下落懸念などは限定的な状況です。

海外市場対比での割安感は根強い

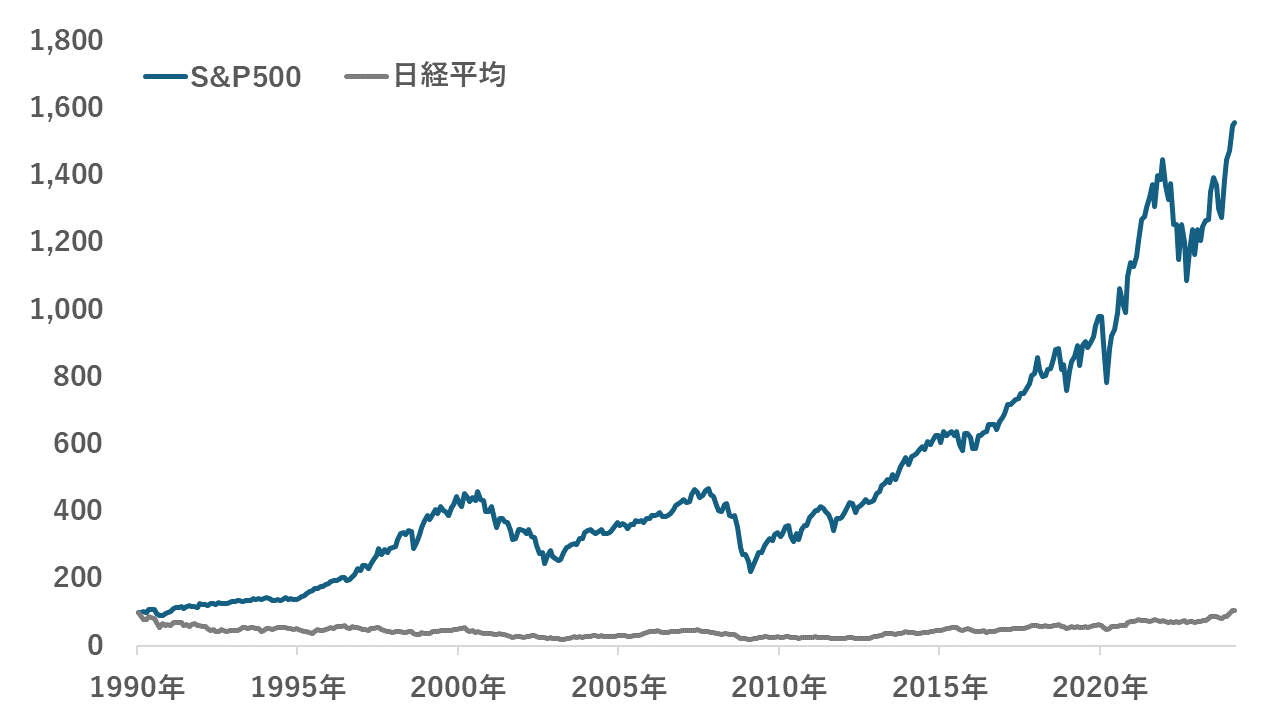

1990年以降で見て、米国の株式市場はS&P500でおよそ15.6倍に成長しました。これに対して、日本はやっと1990年当時の水準を取り戻したにすぎません。少子高齢化により長期的な成長余地が限られているなどの逆風要因があるとはいえ、少なくとも足元数年は健全な成長が期待されるなかで、日本の株式市場の割安感は根強いといえるでしょう。

日本・米国株価指数の推移(指数化)

当面のうちは、こうした日本の割安さに着目した買い需要が期待できることも、市場の下支え要因となると考えられます。

インフレに実質賃金が追随できるかが重要に

さらに長期で健全な経済成長を実現できるかを考えるうえでは、インフレに賃金が追随できるかが重要です。日本では2022年半ばごろからインフレ率が前年比2%を上回ってきています。

当初は海外の物価高騰のあおりを受けたコストプッシュ型のインフレと思われていましたが、海外のインフレがやや落ち着きつつある中でも、日本国内のインフレは継続しています。足元はインフレに対して賃金がついていけず、実質賃金がマイナスに沈んでいるのが懸念材料です。

一方で、大手企業を中心に賃上げの動きが加速しており、さらに政府は減税を通じて物価高騰下における消費の下支えを進めています。このような官民の取り組みが奏功して、インフレ環境下でも消費の落ち込みがみられなければ、日本経済や持続的な成長を実現できる可能性が高まります。

逆にインフレと所得の伸びのギャップが広がれば、どこかのタイミングで消費が落ち込み、景気の減速、やがては悪化へと向かうでしょう。インフレと賃金の関係性は、今後の日本経済や株価動向を考えるうえで重要です。

日銀の金融政策の修正は短期的にはリスクとなる

緩やかなインフレが定着しつつあるなか、日銀はこれまで長期間続けてきた金融政策の修正を検討する可能性があります。日銀の政策修正は、市中を流通する資金が減るため、市場にとっては逆風要因となるでしょう。

2024年3月現在、何度か日銀のマイナス金利の撤廃の可能性が報じられています。金融緩和とは、市中に流通するお金を増やして経済成長を後押ししたり、健全な物価上昇を達成したりしようとするものです。

日銀は、長年安定的なインフレ率2%を目標の一つとしながら、金融緩和を継続してきました。これは、バブル崩壊後にみられたデフレや低インフレからの脱却により、日本経済を健全な成長軌道に乗せようという取り組みです。

そのためインフレが定着すれば、日銀は金融緩和を続ける必要がなくなります。また、バブル崩壊時のように、景気があまりに加熱した後に金融引き締めを行うと、急速な景気悪化の恐れがあるため、経済環境がほどよく良好なタイミングのうちから、緩やかに金融引き締めを進めるのが望ましいといえるでしょう。

早めの金融政策の修正は、長期的な経済ショックのリスクを低下させる一方で、市中の資金流通を引き締めることで、投資や消費行動を抑制する効果があります。そのため、株価市場にとっては逆風要因の一つです。もし、近い将来日銀の政策が変更されれば、それが一時的な日本株の下落要因となる可能性は否定できません。

金融政策の修正は円高をもたらすリスクもある

金融政策が修正されると、これまでの円安傾向から円高へとトレンドが変わる可能性がある点も、市場にとっては逆風要因となります。為替相場はさまざまな影響を受けながら変化しますが、そのなかの一つが、二国間の金利や金融政策です。

基本的には金利が高い通貨ほど上昇し、低い通貨は下落する傾向にあります。たとえば日本と米国では米国の方が政策金利が高い状態が数年続いています。これによりドル円は円安に動きやすい状況だったのです。

しかし、日本がマイナス金利をやめて徐々に金利上昇に向かえば、日米間の金利差が縮小します。金利差が縮小すれば、円高傾向が進む可能性があるのです。

円高になれば、足元の環境とは逆の流れで、株式市場や日本経済にはマイナスとなります。たとえば、輸出産業は円高により円ベースでの収益低下が懸念されます。また、海外投資家から見ると、外貨で換算したときの日本株の投資妙味が減退し、海外投資家の需要低下にも繋がるおそれがあるのです。

金融政策の転換そのものに加えて、それによって引き起こされる為替変動にも留意が必要です。

株価水準に惑わされず市場環境を冷静に分析しよう

日本の株価がバブル時の最高値を更新したからといって、その水準が割高でただちに株価が下落トレンドに向かうとは限りません。足元の為替水準や企業業績への期待、そして新NISAによる高需給を踏まえれば、今後も緩やかに株価が上昇する可能性は十分にあるでしょう。

インフレと賃金上昇のギャップや日銀の金融政策変更などが、一時的な市場の逆風要因となるリスクも否定できません。

新NISAが始まったなか、投信もしくは個別株で日本株に投資しようと考えている方も少なくないでしょう。市場の変動要因となる経済指標やイベントについて小まめにチェックしながら、冷静に市場を分析して投資を検討してください。

この記事を書いた人

資産運用会社に勤める金融ライター。証券アナリスト保有。

新卒から一貫して証券業界・運用業界に身を置き、自身も個人投資家としてさまざまな証券投資を継続。キャリアにおける専門性と個人投資家としての経験を生かし、経済環境の変化を踏まえた投資手法、投資に関する諸制度の紹介などの記事・コラムを多数執筆。